Die Tracking Difference (Abbildungsdifferenz) stellt dar, wie gut sich ein ETF im Vergleich zum Index geschlagen hat und zeigt damit die tatsächlichen Kosten eines ETFs oder Indexfonds auf.

Denn anders als bei aktiv gemanagten Investmentfonds, bei denen der Erfolg des Fondsmanagers am Erzielen einer Outperformance gegenüber dem Vergleichsindex gemessen wird, sollen Exchange Traded Funds (ETFs) die Wertentwicklung eines Index möglichst exakt wiedergeben.

Was ist die Tracking Difference?

Für die qualitative Beurteilung eines ETFs zieht man die Kennzahl Tracking Difference (TD) heran.

Sie wird in der Regel als Abweichung der Wertentwicklung des ETFs von der Wertentwicklung des zugrunde liegenden Index in einem Betrachtungszeitraum definiert:

| Tracking Difference = Wertentwicklung ETF – Wertentwicklung Index |

Die Renditeerwartung eines ETF-Anlegers wird im Regelfall der Indexentwicklung abzüglich der Gesamtkostenquote (TER) entsprechen.

Die TD beinhaltet jedoch alle Kosten und Gebühren eines ETFs und berücksichtigt u. a. auch Einnahmen durch Wertpapierleihe.

Sie bietet daher ein wesentlich genaueres Bild über die tatsächlichen Kosten eines ETFs als die Gesamtkostenquote (TER).

Je näher die TD Richtung 0 tendiert, desto exakter wird der Index abgebildet.

Anleger sollten allerdings beachten, dass die TD auf Basis der vergangenen Wertentwicklung berechnet wird und nicht unmittelbar auf die Zukunft fortgeschrieben werden kann.

Es lohnt sich daher, die TD eines ETFs über längere Zeiträume zu betrachten.

Nur so kann festgestellt werden, ob der ETF-Anbieter die Abbildungsqualität des ETFs auch bei unterschiedlichen Marktphasen aufrechterhalten konnte.

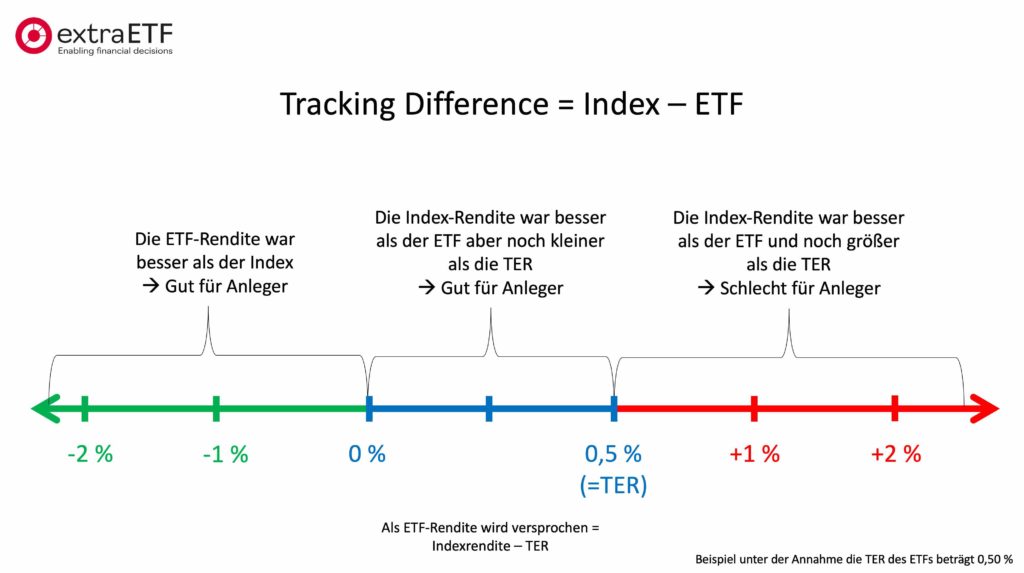

Variante zur Berechnung der Tracking Difference

Entgegen der zuvor beschriebenen Definition wird hier die Tracking Difference auf Basis der folgenden Formel berechnet:

| Tracking Difference = Wertentwicklung Index – Wertentwicklung ETF |

Dies hat den Vorteil, dass die TD damit besser in Relation zur Gesamtkostenquote gesetzt werden kann.

Ein ETF mit einer TER von 0,50 % und einer TD von 0,15 % hat den Anleger in Wirklichkeit also nur 0,15 %, und damit weniger als die angegebene TER gekostet.

Die 0,35 % Differenz wurde vom ETF-Anbieter über verschiedene Optimierungsverfahren verdient und kam der Wertentwicklung des ETFs zu Gute.

Warum kann ein ETF trotz Kosten seinen Index schlagen?

Wie zuvor beschrieben ist die Abbildungsgenauigkeit eines ETFs ist ein wichtiger Wettbewerbsfaktor für die Anbieter von ETFs.

Diese versuchen daher durch verschiedene Optimierungen die Tracking Difference möglichst gering zu halten.

Diese Optimierung ist ein komplexer Vorgang, denn neben den Kosten des ETFs (TER) beeinflussen weitere Faktoren die Abbildungsqualität eines ETFs:

- Transaktionskosten durch Indexanpassungen; je häufiger diese erfolgen, desto größer die Tracking Difference.

- Nettodividenden und verzögerter Geldeingang bei ausländischen Dividenden; größeres Problem bei physisch replizierenden ETFs als bei Swap-ETFs

- Barbestände aufgrund von Dividenden; nicht jeder ETF reinvestiert Dividenden sofort. Barbestände sorgen bei Kursanstiegen für eine Underperformance (Cash Drag).

- Net-Return-Indizes ziehen bei Dividenden den maximalen Quellensteuersatz ab; ETFs zahlen in der Praxis aber häufig weniger Steuern, das führt zu Outperformance gegenüber dem Index.

- Optimierte Replikation; dies sorgt für leichte Abbildungsungenauigkeiten.

- Erträge durch Wertpapierleihe; diese sorgen für zusätzliche Einnahmen und damit für eine Outperformence gegenüber dem Index.

- Swap-Gebühren oder Swap-Erträge sorgen für eine Indexabweichung.

- Handwerkliche Qualität; verschiedene Replikationstechniken und Expertise der Fondsgesellschaft können zu einer Abweichung zum Index führen.

- Gebühren; diese belasten den Fonds dauerhaft und sorgen damit automatisch für eine Tracking Difference.

| Tipp: Die Tracking Difference gibt dem Anleger darüber Aufschluss, inwieweit ein ETF eine höhere- oder geringere Rendite gegenüber dem Index erzielt hat. |

Was bedeutet eine negative Tracking Difference?

Eine negative Tracking Difference (Beispiel -0,15 %) bedeutet, dass der ETF den Index im Betrachtungszeitraum geschlagen hat.

Der ETF hat sich damit trotz laufender Kosten (TER) besser entwickelt als der abzubildende Index.

Dies ist für Anleger ein besonders positives Szenario.

Dieser ETF sollte anderen ETFs auf den gleichen Index und nahezu identischen Umständen bei einem Investment also vorgezogen werden.

Was bedeutet eine positive Tracking Difference?

Eine positive Tracking Difference (Beispiel 0,15%) bedeutet, dass der ETF den Index im Betrachtungszeitraum nicht geschlagen hat.

Der ETF hat damit nicht die gesamte Indexrendite an den Anleger geliefert.

Dieses Szenario ist der Regelfall bei ETFs, denn die laufenden Gesamtkosten (TER) sorgen automatisch für eine positive TD, die der ETF-Anbieter nur durch verschiedene Optimierungstechniken „zurückverdienen“ kann.

Ein ETF mit einer TER von 0,50 % und einer Tracking Difference von 0,15 % war für den Anleger aber dennoch ein gutes Geschäft, denn die tatsächlichen Kosten des ETFs lagen um 0,35 % niedriger, als ursprünglich aufgrund der TER zu erwarten gewesen wäre.

Quelle: extraETF.com

Ist die ETF-Auswahl auf Basis der Tracking Difference sinnvoll?

Bei der Auswahl eines ETFs ziehen Anleger verschiedene Kriterien heran. Bisher bevorzugten diese dabei die

- Gesamtkostenquote (TER),

- die Wertentwicklung des ETFs oder das

- Fondsvolumen.

Je nach Einsatz des ETFs wurde oft auch der

- Spread,

- die Liquidität oder

- die Ausschüttungsart berücksichtigt.

Die Tracking Difference sollte jedoch bevorzugt bei der Auswahl eines ETFs berücksichtigt werden. Denn wer in einen ETF investiert, der erwartet von diesem eine möglichst genaue Indexabbildung. Die Tracking Difference macht sichtbar, wie gut der ETF dies im gewählten Betrachtungszeitraum erreicht hat.

Ein Vergleich lohnt, denn die Unterschiede bei der Tracking Difference können zum Teil recht deutlich sein. Zudem schwankt die Qualität der Tracking Difference im Zeitverlauf wie das folgende Beispiel auf den iShares Stoxx Europe 600 ETF zeigt.

Tracking Difference des iShares STOXX Europe 600 UCITS ETF (DE)

Hier siehst du die jährliche Differenz von Indexentwicklung und Performance des iShares STOXX Europe 600 UCITS ETF (DE) der vergangenen Jahre.

| Jahr | Tracking Difference in % |

| 2018 | + 0,20 % |

| 2017 | – 0,21 % |

| 2016 | + 0,17 % |

| 2015 | – 1,20 % |

| 2014 | – 0,23 |

| Durchschnittliche TD seit 2006 | – 0,11 % |

| Quelle: extraETF.com, Stand: 14.06.2019 | |

Die Gesamtkostenquote (TER) eines ETFs ist zur Beurteilung dessen Qualität alleine betrachtet nicht aussagekräftig.

Denn entgegen der Erwartung (ETF-Rendite = Indexrendite – TER) kann es durchaus zu großen Unterschieden zwischen der TER und der Tracking Difference kommen.

Es lohnt sich also, die Tracking Difference eines ETFs von Zeit zu Zeit zu überwachen.

Das folgende Beispiel zeigt die deutlichen Unterschiede zwischen der TER und der durchschnittlichen Tracking Difference der dargestellten ETFs.

Tracking Difference vs. Gesamtkostenquote bei Stoxx Europe 600 ETFs

Trotz einer höheren Gesamtkostenquote (TER) in Höhe von 0,20 % sollten Anleger aufgrund der Tracking Difference von – 0,11 % den iShares STOXX Europe 600 UCITS ETF (DE) für ein Investment wählen:

| ETF | Gesamtkostenquote (TER) in % | Tracking Difference in % |

| Lyxor Core STOXX Europe 600 (DR) | 0,07 % | + 0,01 % |

| Amundi STOXX Europe 600 | 0,18 % | – 0,09 % |

| Invesco STOXX Europe 600 UCITS ETF | 0,19 % | – 0,01 % |

| iShares STOXX Europe 600 UCITS ETF (DE) | 0,20 % | – 0,11 % |

| Xtrackers Stoxx Europe 600 UCITS ETF | 0,20 % | – 0,04 % |

| Quelle: extraETF.com, Stand: 14.06.2019 | ||

Gibt es Unterschiede bei der Art der Indexabbildung?

Alle ETF-Anbieter haben das Ziel, eine möglichst geringe Tracking Differenz bei ihren ETFs zu erreichen.

Manche ETFs weisen sogar eine negative Tracking Differenz aus. In diesen Fällen hat sich der ETF sogar besser entwickelt als der Index.

Die allgemeinen Gründe dafür haben wir zuvor erläutert.

Zudem bietet die Art der Indexabbildung Vor- und Nachteile mit Blick auf die Tracking Difference des ETFs.

Tracking Difference bei physisch replizierenden ETFs

Bei physischen ETFs gibt es verschiedene Faktoren, die die Tracking Differenz prägen. Bei optimierten ETFs kommt es tendenziell zu höheren Abweichungen. Denn hier wird der Indexkorb nicht vollständig nachgebaut. Kleinere Abweichungen sind daher kaum zu vermeiden. Bei ausschüttenden ETFs kann es ebenfalls zu ungenaueren Abbildungen kommen. Sammeln sich etwa bis zum nächsten Ausschüttungstermin Barbestände an, würde bei steigendem Index der ETF hinterherhinken. Umgekehrt würden sich ETF-Anleger bei einem fallenden Index einen Teil der Verluste sparen. Einige Anbieter physischer ETFs machen von der Möglichkeit der Wertpapierleihe Gebrauch. So kann das Portfoliomanagement wieder Boden gut machen und gegen die laufenden Kosten ansteuern. Mögliche Stempelsteuern wirken dem aber wieder entgegen. Daneben können bei physischen ETFs aber in jedem Fall Transaktionskosten entstehen, wenn Indexänderungen entsprechende Anpassungen erfordern.

Tracking Difference bei synthetisch replizierenden ETFs

Synthetische ETFs haben gerade in Bezug auf die Tracking Differenz zweifelsohne ihre Vorzüge. Denn diese basieren auf sogenannten Swap-Geschäften. Das heißt, dem ETF-Anbieter sitzen ein oder mehrere Tauschpartner gegenüber. So lassen sich Indizes äußerst präzise nachbilden, da die Performance von den Vertragspartnern entsprechend „geliefert“ werden muss. Größere Abweichungen sind in der Regel nicht zu erwarten – ein großer Vorteil synthetischer ETFs. Das reduziert von vornherein eine für Investoren ungünstige Tracking Differenz.

Vor allem synthetisch replizierende ETFs auf den amerikanischen Aktienmarkt haben besondere Vorteile und können sogar oft den abzubildenden Index schlagen. Das liegt an Steuervorteilen, die ETFs im Rahmen der Quellensteuer auf US-Dividenden erzielen können. Die US-Quellensteuer beträgt 30 Prozent, in den Net-Return Indizes wird aber nur ein Quellensteuersatz von 15 Prozent unterstellt. Da sich der ETF-Anbieter 30 Prozent Quellensteuer erstatten lassen kann, führt dies zu einem Zusatzertrag durch Steueroptimierung im Fonds bzw. ETF.

| Tipp: Die beste Abbildungsgenauigkeit weisen synthetisch replizierende ETFs auf, da der Swap-Partner stets die exakte Indexnachbildung garantiert. |

Wo kann ich die Tracking Difference finden?

Die Tracking Difference ist u. a. auf extraETF.com für viele ETFs auf den Profil-Seiten eines ETFs und in der ETF-Suche (Tab: Analyse) zu finden.

Darüber hinaus zeigen viele ETF-Anbieter die Tracking Difference auch auf deren Websites an.

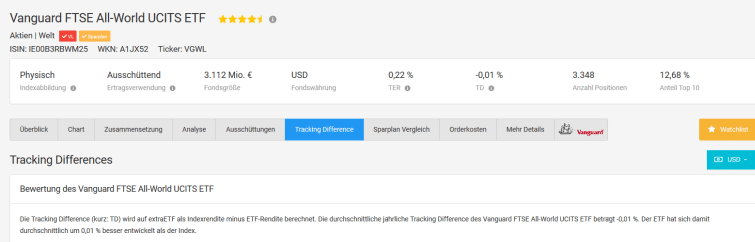

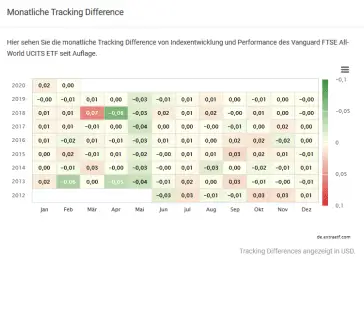

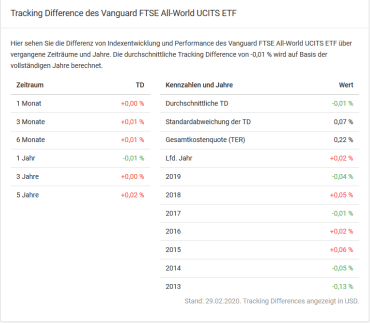

Beispiel Vanguard FTSE All-World UCITS ETF

Bewertung des Vanguard FTSE All-World UCITS ETF

Die Tracking Difference (kurz: TD) wird auf extraETF als Indexrendite minus ETF-Rendite berechnet. Die durchschnittliche jährliche Tracking Difference des Vanguard FTSE All-World UCITS ETF beträgt -0,01 %. Der ETF hat sich damit durchschnittlich um 0,01 % besser entwickelt als der Index.

Fazit

Die Tracking Difference (TD) ist zur Beurteilung der Vorteilhaftigkeit eines ETF aussagekräftiger als die Total Expense Ratio (TER).

Das liegt u. a. daran, dass in den TER weder alle Kosten noch evtl. Zusatzerträge – zum Beispiel durch Wertpapierleihe – enthalten sind.

„Die Total Expense Ratio greift auf Ebene des Fonds und enthält Verwaltungsgebühren wie z. B. für die Fondsgeschäftsführung, das Portfoliomanagement, Wirtschaftsprüfer und Betriebskosten sowie sonstige Gebühren wie Depotbankgebühren, jedoch (in Deutschland und der Schweiz) ohne Transaktionskosten, d. h. die auf Fondsebene beim Wertpapierkauf/-verkauf entstehenden Kosten, Maklerkosten (Immobilienfonds) und die gesondert aufzuführenden, erfolgsabhängigen „performance fees“.

Sie schließt nicht die beim Fondskauf/Fondsverkauf zu bezahlenden Kauf- und Verkaufsspesen sowie einen allenfalls zu bezahlenden Ausgabeaufschlag ein, da diese Kosten auf der Ebene des Anlegers liegen.“

Quelle: https://de.wikipedia.org/wiki/Total_Expense_Ratio

Seit 2004 schreibt § 41 des deutschen Investmentgesetzes vor, dass Investmentgesellschaften zwar die Gesamtkostenquote (= TER) in Prozent anzugeben haben, nicht jedoch die TD.

Das Problem in diesem Zusammenhang besteht darin, dass Informationen zur TD nicht so leicht erhältlich sind wie diejenigen über die gesetzlich vorgeschriebenen TER.

Eine Möglichkeit sind die Angaben bei extraETF.com auf den Profil-Seiten eines ETFs und in der ETF-Suche (Tab: Analyse) oder auch auf den Websites der ETF-Anbieter.

Quelle: Artikel „Tracking Difference bei ETFs“ auf de.extraetf.com am 06. April 2020 (https://de.extraetf.com/wissen/tracking-difference-bei-etfs)

gute Erklärung. Der Klassiker für das Nachschlagen und Vergleichen von Tracking Differrences ist ja http://www.trackingdifferences.com. Dort wird auch die Entwicklungs des Fondsvolumens angezeigt.