Vor Swap-ETFs wird häufig gewarnt. Doch ist diese Warnung und Sorge wegen des sogenannten Kontrahentenrisikos wirklich begründet? In diesem Artikel erfährst du die Wahrheit über Swap-ETFs,

ETFs als passive Anlagestrategie sollen die Wertentwicklung eines zugrundeliegenden Index abbilden. Durch das strikte Nachahmen eines Referenzindex wie dem DAX oder dem MSCI World sind ETFs unfassbar kosteneffizient. Sie liefern die Indexrendite abzüglich der unvermeidbaren Transaktionskosten durch Käufe und Verkäufe sowie der ETF-Verwaltungsgebühr (z.B. für IT, Sicherheit, Mitarbeiter etc.).

Was aber, wenn im Rahmen der Transaktionskosten noch weitere Einsparungen möglich sind? Bei Swap-ETFs müssen durch ein Tauschgeschäft vom ETF-Anbieter mit einem Partner weniger Transaktionen durchgeführt werden, sodass dieser Kostenpunkt minimiert wird. Das Ergebnis von geringeren Kosten sind höhere Renditen für dich als Investor!

Doch Swap-ETFs haben ein Image-Problem: Es wird häufig vor den „unkalkulierbaren“ Risiken gewarnt, die Swap-ETFs haben sollen. Das Prinzip von Swap-ETFs ist etwas komplexer, aber durch die Vorteile lohnt es sich in jedem Fall für dich, sich einmal näher mit ihnen zu befassen. Wenn du wissen willst, wie du durch Swap-ETFs von höheren Renditen mit kaum mehr Risiken profitieren kannst und dazu unter Umständen noch steuerliche Vorteile zusätzlich als Bonus mitnimmst, dann ist dieser Artikel genau für dich geschrieben.

Das Wichtigste in Kürze

- Bei Swap-ETFs wird die Indexentwicklung über ein Tauschgeschäft (Swap) zwischen einem ETF-Anbieter und einem Swap-Kontrahenten (z.B. einer Bank) abgebildet.

- Der Swap-Kontrahent ist verpflichtet dem ETF die Performance des Index, den der ETF abbilden möchte, zu zahlen. Im Gegenzug liefert der ETF die Rendite eines Trägerportfolios das Wertpapiere enthalten kann, die nicht im Index enthalten sein müssen.

- Wenn das Trägerportfolio und der Index sich unterschiedlich entwickeln, findet ein Zahlungsausgleich zwischen dem ETF-Anbieter und dem Swap-Kontrahenten statt.

- Das Ausfallrisiko bei Swap-ETFs ist auf 10 % des Fondsvermögens beschränkt.

- Swap-ETFs haben tendenziell geringere TERs als physisch replizierende ETFs.

- Investoren profitieren bei Swap-ETFs auf bestimmte US-Indices von höheren Renditen als bei physischen ETFs durch die Einsparung von Quellensteuern.

Einführung

Was ist eine Replikationsmethode?

Bei der ETF-Auswahl spielen Faktoren wie Fondsgröße, Kostenquote (TER) und der Umgang mit Erträgen (thesaurierend oder ausschüttend) eine wichtige Rolle. Auch über die Art der Indexabbildung, die sogenannte Replikationsmethode, stolpert jeder Anleger unweigerlich bei der ETF-Suche. Die Funktion eines ETFs ist es, die Wertentwicklung eines zugrundeliegenden Indexes abzubilden.

Ein Index ist eine Bündelung von Wertpapieren, beispielsweise den 40 größten deutschen Aktienunternehmen im DAX oder der rund 1600 größten Unternehmen aus 23 Industrieländern im MSCI World. Die Zusammensetzung von Indices werden von Indexanbietern festgelegt, beispielsweise wird der DAX von der Deutschen Börsen AG aufgelegt und der World Index vom Finanzdienstleister MSCI.

Die Replikationsmethode beschreibt wie der Index abgebildet („nachgebaut“) wird. Es ist nämlich nicht so, dass der ETF einfach immer alle Wertpapiere des Index in der von dem Index vorgegebenen Gewichtung nachkauft, wie man im ersten Moment glauben mag. Es gibt die Unterscheidung von physischer und synthetischer (swapbasierter) Replikation.

Die 3 Replikationsmethoden bei ETFs inkl. Erklärung

Bei der physischen Replikation werden die im Index enthaltenen Wertpapiere tatsächlich vom ETF-Anbieter gekauft. Bei der physischen Indexabbildung gibt es noch die Unterteilung in vollreplizierend und teilreplizierend. Vollreplizierende ETFs enthalten alle im Index enthaltenen Wertpapiere. Teilreplizierende ETFs beinhalten eine repräsentative Auswahl. Bei synthetischer oder swapbasierter Replikation können die von Investoren eingezahlten Gelder vom ETF-Anbieter in vollkommen andere Wertpapiere investiert werden, als sie der zugrundeliegende Index eigentlich vorgibt. Allen Replikationsmethoden gemein ist jedoch, dass sie die Indexperformance abbilden. Warum der Swap-ETF dies in der Regel am genausten macht, dazu später mehr.

- Physisch vollreplizierend: Der ETF bildet den Index nach den Vorgaben vom Indexanbieter 1:1 ab. Das heißt alle Wertpapiere werden in der vorgegebenen Gewichtung vom ETF-Anbieter gekauft. Dies geschieht häufig bei eher kleinen Indices mit wenigen Wertpapieren (z.B. dem DAX mit 40 Aktien).

Abbildung 1: Bei einem vollreplizierenden ETF wird der Index exakt nachgebildet.

- Physisch teilreplizierend (Sampling): Der Index wird mit einer repräsentativen Auswahl der enthaltenen Wertpapiere abgebildet. Die ETF-Zusammensetzung unterscheidet sich kaum von der Aufteilung im Index in Bezug auf die Länder- und Sektorenverteilung. Anstatt die komplette deutsche Autoindustrie durch BMW, Daimler und VW abzubilden würden bei diesem fiktiven Beispiel nur ein oder zwei der Aktienunternehmen vom ETF im Portfolio aufgenommen werden. Diese Indexabbildung erfolgt häufig bei Indices mit vielen Wertpapieren (z.B. dem MSCI World mit seinen 1600 Unternehmen). Durch dieses Sampling („Stichprobe“) kann bei großen Indices die Performance mit geringerem Aufwand gut abgebildet werden.

Abbildung 2: Bei einem teilreplizierenden ETF wird der Index mit einer repräsentativen Auswahl abgebildet.

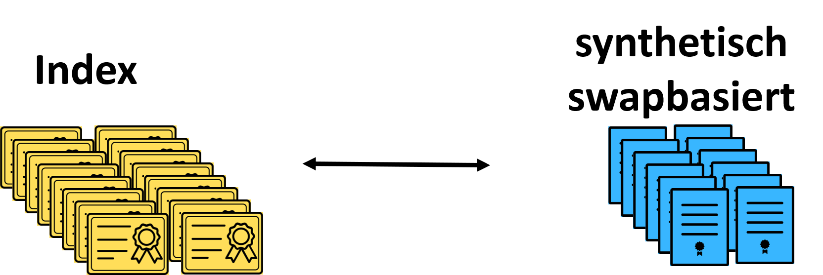

- Synthetisch swapbasiert: Der Index wird durch ein Tauschgeschäft mit einem Partner (sogenannten Kontrahenten) abgebildet. Der Kontrahent garantiert dem ETF-Anbieter per Vertrag die Wertentwicklung des Index, obwohl der Anbieter selber in vollkommen andere Wertpapiere investieren kann. Swap-ETFs werden zum Beispiel bei exotischen und schwer nachzubildenden Indices eingesetzt.

Abbildung 3: Bei einem Swap-ETF kann der Anbieter in vollkommen andere Wertpapiere investieren als der abgebildete Index vorgibt.

Funktionsweise und Sinn eines Swap-ETF

Funktionsweise

Swap-ETFs bilden also den zugrundeliegenden Index nicht direkt ab, indem die dort enthaltenen Wertpapiere gekauft werden, sondern die Indexrendite wird durch einen Swap (engl. für Tauschgeschäft) mit einem Partner indirekt gesichert. Als Swap-Partner (Kontrahenten) dienen häufig große Kreditinstitute, die die Wertentwicklung des Index in einem Tauschvertrag garantieren.

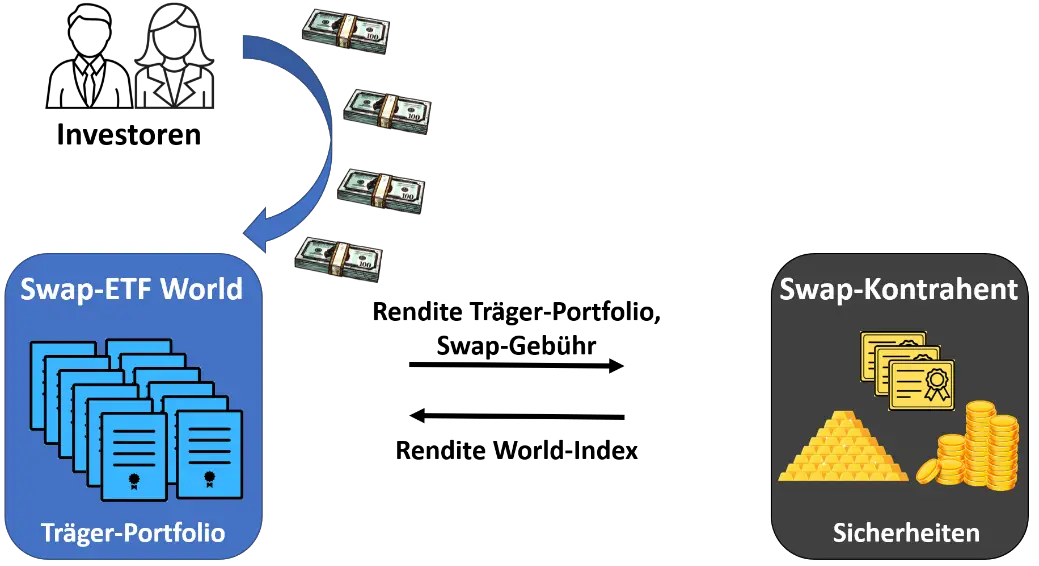

Das Swap-Geschäft läuft dann wie folgt ab: Nehmen wir einen Swap-ETF auf den World-Index an. Das von den Investoren in den World ETF investierte Geld wird vom Anbieter in Wertpapieren angelegt. Diese Wertpapiere können vollkommen vom eigentlichen Inhalt des World-Index abweichen und beispielsweise auch Staatsanleihen enthalten, die im Index gar nicht enthalten sind. Diese Wertpapiere bilden das sogenannte Träger-Portfolio. Der Swap-Kontrahent garantiert dem ETF-Anbieter über den Tauschvertrag die Indexperformance (natürlich inklusive der Dividenden) vom World-Index. Als Gegenleistung erhält er die Rendite des Träger-Portfolios und zusätzlich in der Regel eine Swap-Gebühr. Der Kontrahent selber muss auch Sicherheiten vorweisen, beispielsweise in Form von Wertpapieren, Cash oder Rohstoffen wie Gold. In vielen Fällen besitzt der Swap-Partner auch tatsächlich das Index-Portfolio, welches der ETF abbilden möchte.

Abbildung 4: Übersicht der beteiligten Partner an einem Swap-Geschäft.

Durch den Tauschvertrag sichern sich die Kontrahenten gegenseitig die Wertentwicklung eines bestimmten Portfolios zu. Der Vorteil besteht hierbei also in der Tatsache, dass jeder Partner auf bestimmte Bereiche spezialisiert sein kann und nicht alle Wertpapiere selber im Portfolio halten muss. Dies spart unter anderem Transaktionskosten und kann auch steuerliche Vorteile mit sich bringen. Die Swap-Partner wickeln dabei die Geschäfte in einem Over-the-Counter (OTC) Handel ab.

Die Kontrahenten müssen zudem gesetzlich vorgeschriebene Sicherheiten hinterlegen, damit bei einer möglichen Insolvenz von einem der beiden Partner die bestehenden Verpflichtungen weiterhin erfüllt werden können. Die EU hat in ihren Richtlinien für synthetische ETFs festgeschrieben, dass der Wertunterschied des täglich zu ermittelnden Fondsvermögens der beiden Swap-Partner maximal 10 % betragen darf. Im Umkehrschluss bedeutet dies: Mindestens 90 % des Tauschvermögens sind alleine durch die gesetzlichen Rahmenbedingungen als Sicherheiten abgedeckt. Ein Ausgleich der Wertunterschiede kann dann z.B. durch Bargeld erfolgen.

Steuervorteile bei Swap-ETFs

Durch die Investmentsteuerreform 2018 in Deutschland wurden Swap-ETFs mit physisch replizierenden ETFs gleichgestellt. Zuvor hatte die synthetische Indexabbildung massive Vorteile: Dividendeneinnahmen mussten nicht versteuert werden, weil sie der ETF nicht selber eingenommen hat, sondern indirekt über die Indexperformance vom Kontrahenten zugesichert bekam. Dadurch ergab sich für Dividendeneinnahmen bei Swap-ETFs ein Steuerstundungseffekt und der Zinseszins konnte dort wirken. Diese Ungleichstellung wurde jedoch 2018 behoben.

Trotzdem haben synthetische ETFs unter bestimmten Voraussetzungen noch immer einen Vorteil und dieser hat noch immer mit Dividenden zu tun: Auf ausländische Dividendenzahlungen werden in der Regel 30 % Quellensteuer fällig. Durch Doppelbesteuerungsabkommen der meisten Länder mit Deutschland bekommt man als ETF-Investor in der Regel 15 % der Steuern wieder erstattet, sodass effektiv nur 15 % Quellensteuer anfallen. Das bedeutet bei 100 € Dividenden aus dem Ausland behält das Land des Aktienunternehmens 15 € als Quellensteuer ein. Dividendeneinnahmen von Swap-ETFs sind von der US-amerikanischen Quellensteuer jedoch komplett befreit.

Nimmt man eine Dividendenrendite von 2 % an, was ein durchaus realistischer Wert für einen breiten ETF ohne Fokus auf Dividenden ist, hat ein synthetischer ETF auf US-Wertpapiere bereits einen Renditevorteil von 0,3 % (2 % multipliziert mit 15 %) im Vergleich zu einem physischen ETF. Bei einem MSCI World, der rund 60 % amerikanische Aktien enthält, wären es dann hochgerechnet immerhin 0,18 %.

In welchen Fällen sind Swap-ETFs sinnvoll?

Anhand der zuvor gegebenen Erläuterungen sind die sinnvollen Anwendungsgebiete bereits eingegrenzt: Mit der Konstruktion eines Swap-ETF können schwer zugängliche (illiquide) Märkte abgedeckt werden, bei denen ansonsten zum Beispiel hohe Transaktionskosten entstehen würden oder bei denen Investitionsbeschränkungen gelten. Das Paradebeispiel hierfür ist der Xtrackers FTSE Vietnam Swap (ISIN: LU0322252924, WKN: DBX1AG), welcher der einzige Treffer für Vietnam bei der ETF-Suche auf justETF und extraETF ist. Es gibt in Deutschland keinen physisch replizierenden ETF auf Vietnam.

Auch Rohstoff-ETFs wären ohne ein synthetisches Konstrukt nicht möglich, da bei diesen die im ETF abgebildeten Güter wie z.B. Weizen oder Öl nicht wirklich physisch gekauft werden. Die Rohstoffe werden über sogenannte Terminkontrakte gehandelt, welche vor ihrer Fälligkeit wieder verkauft werden. Dafür sind Swap-ETFs ideal geeignet.

Bei ETFs auf US-amerikanische Unternehmen wirkt sich der Wegfall der Quellensteuer auf Dividendenzahlungen positiv auf die Rendite aus. Indices wie der S&P 500 oder der MSCI World können nach aktueller US-amerikanischer Gesetzgebung Abschnitt 871(m) bis zu 100 % der Bruttodividende einnehmen ohne Quellensteuern abführen zu müssen. Bei einem Swap-ETF auf den S&P 500 führt dies wie zuvor erläutert zu einem Renditevorteil von 0,3 % im Vergleich zu physischen ETFs. Wohl nicht ganz zufällig hat der Swap-ETF Invesco S&P 500 (ISIN: IE00B3YCGJ38, WKN: A1CYW7) ein Fondsvolumen von > 11 Mrd US-Dollar.

Außerdem kann sich für Renditejäger, die ihr Portfolio auf maximale Kostenoptimierung auslegen, ein Blick auf Swap-ETFs lohnen. Durch die Tauschgeschäfte können Kosten und Steuern beim ETF-Anbieter optimiert werden, woraus eine günstigere Gesamtkostenquote (TER) entstehen kann, wenn der Anbieter diese weitergibt (siehe auch Kapitel Renditevergleich).

Das Kontrahentenrisiko realistisch eingeordnet

Der größte Kritikpunkt an Swap-ETFs ist neben der komplexen Struktur ihr Kontrahentenrisiko. Geht einer der beiden Tauschpartner in die Insolvenz, kann sich das natürlich auf den Kontrahenten auswirken. Wie im Abschnitt Funktionsweise bereits erläutert ist dieses Risiko durch gesetzliche Regulierung auf maximal 10 % des Fondsvolumen begrenzt. In der Realität ist das Risiko in den meisten Fällen jedoch noch deutlich geringer, da viele Swap-Partner selber strengere Regeln aufstellen und das Risiko auf beispielsweise 2 % beschränken, um den Investoren ein höheres Sicherheitsgefühl zu geben. Es gibt auch Anbieter, die ihre synthetischen ETFs prinzipiell mit 100-120 % übersichern. Dort bestehen dann im Grunde keine zusätzlichen Risiken im Vergleich zu physischer Replikation.

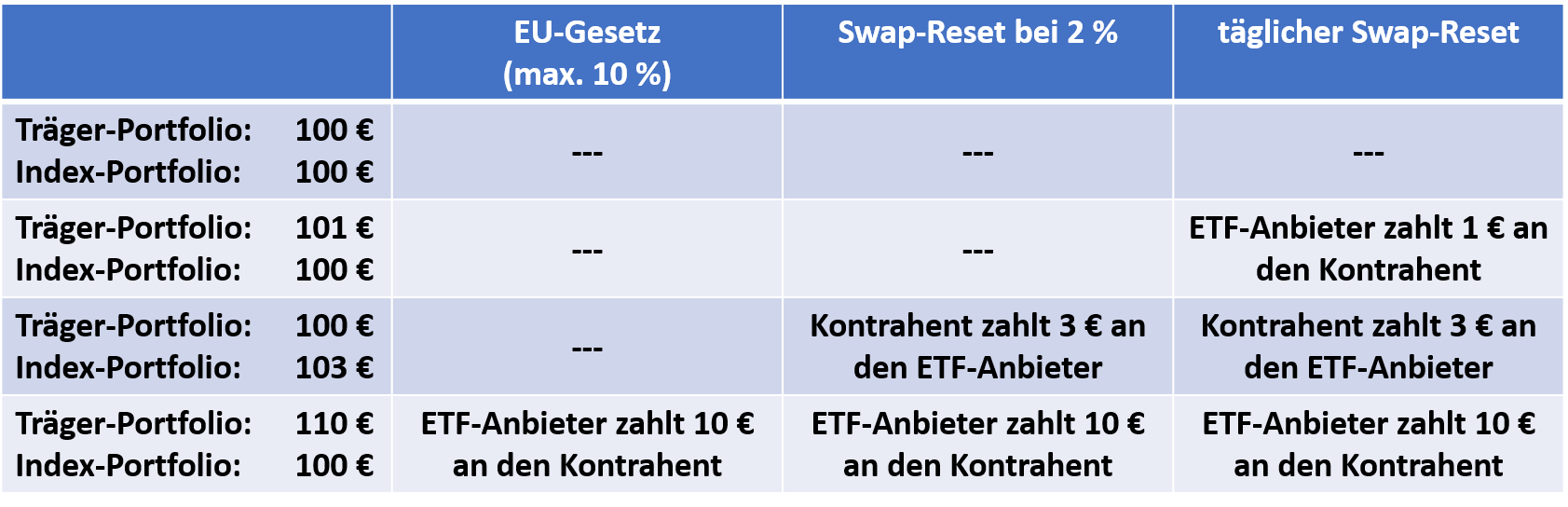

Der Ausgleich von Performance-Unterschieden zwischen Index- und Träger-Portfolio wird als sogenannter Swap-Reset bezeichnet. Dieser muss spätestens bei 10 % Unterschied erfolgen und er setzt das Risiko des Swap-Konstruktes in dem Moment des Ausgleichs wieder auf 0 zurück. Durch den Swap-Reset werden also die kompletten Performance-Differenzen zwischen den beiden Swap-Partner beglichen.

Einige ETFs sehen sogar einen regelmäßigen (zeitbasierten) Reset vor – unabhängig von der Differenz der beiden Portfolios. Je häufiger dieser durchgeführt wird, desto geringer sind die Risiken des Swaps. Bei einem täglichen Swap-Reset besteht das maximale Kontrahentenrisiko also in der maximalen Performancedifferenz von Index- und Träger-Portfolio innerhalb eines Tages. Beträgt die Differenz der beiden Portfolios bei diesem Beispiel am Ende des Tages 1 %, wird ein Swap-Reset durchgeführt obwohl die gesetzliche Höchstgrenze von 10 % noch gar nicht erreicht ist.

Tabelle 1: Durch den Swap-Reset werden die Performance-Unterschiede der beiden Portfolios der Swap-Kontrahenten beglichen.

Durch die gleichzeitige Auswahl mehrerer Swap-Kontrahenten kann das Risiko außerdem noch weiter gestreut werden. Wenn dabei zusätzlich noch „hochwertige“ Partner gewählt werden, z.B. Investmentbanken mit sehr guten Bonitäten, ist die reale Gefahr von Verlusten durch das Kontrahentenrisiko weitestgehend minimiert.

Wie du siehst ist Swap-ETF nicht gleich Swap-ETF und es kann sich durchaus lohnen bei synthetischen ETFs einmal genauer hinzuschauen, wie das Tauschgeschäft genau aufgebaut ist. Außerdem gilt zu bedenken: Das allgemeine Marktrisiko, ausgedrückt durch die Schwankungsbreite (Volatilität), ist bei Aktienindices wohl deutlich höher als das Kontrahentenrisiko. Natürlich kommt das Kontrahentenrisiko bei synthetischer Replikation noch zusätzlich zu dem Marktrisiko dazu. Aber bei der Betrachtung der Risiken von Swap-ETFs wird oft einzig der Tauschpartner als das zentrale Risiko dargestellt, wobei das Rendite-Risikoprofil im Portfolio viel eher durch die Asset Allocation gesteuert werden kann als durch die Auswahl von physischen oder synthetischen ETFs.

Übrigens: Die als Sicherheiten hinterlegten Wertpapiere gelten als Sondervermögen und werden deshalb bei einer Insolvenz nicht in die allgemeine Insolvenzmasse einbezogen, sondern sind für den Swap-Partner bestimmt.

Renditevergleich: Liefern Swap-ETFs die bessere Perfomance?

Die Risiken bei Swap-ETFs sind vielleicht etwas geringer als du gedacht hast. Aber mögen sie noch so klein sein, die Frage ist doch: Bekommt man für diese eine Kompensation in Form einer höheren Rendite? Ohne eine entsprechende Risikoprämie wären synthetische ETFs nämlich nur für Märkte ohne physische Alternative (z.B. Vietnam, Rohstoffe etc.) überhaupt sinnvoll.

Die Voraussetzungen sind gar nicht schlecht: Durch den Swap-Kontrahenten bekommt der ETF-Anbieter genau die Indexperformance zugesichert. Die Tracking Difference sollte also sehr gering sein und nur durch die Verwaltungskosten des ETFs beeinflusst werden. Durch das Tauschgeschäft werden in der Regel auch Transaktionskosten eingespart, sodass sich dies auch potentiell positiv auf die TER auswirken sollte.

Neben der steuerlichen Besserstellung von Dividenden bei einigen US-Indices sind synthetische ETFs eigentlich immer im Vorteil (bzw. nie im Nachteil), was Dividendenzahlungen weltweit angeht: Bei Swap-ETFs wird die Dividende direkt am Ex-Tag als Reinvestition gewertet und geht in die Performance mit ein. Bei physischen ETFs dauert es einige Tage bis die Ausschüttungen ankommen und wirklich reinvestiert werden können (in Japan kann es bis zu 74 Tage dauern). Der Vorteil für Swap-ETFs mag gering sein, ist aber ein weiterer kleiner Baustein für eine mögliche bessere Kursentwicklung.

Morningstar hat bei einer Auswertung der besten ETFs auf den S&P 500 im Jahr 2019 bilanziert, dass die besten 4 ETFs allesamt swapbasiert sind. Dies galt sowohl für den zurückliegenden 3- als auch 5-Jahreszeitraum. In den 5 Jahren hat der beste synthetische ETF eine Outperformance gegenüber dem besten physischen ETF von jährlich 0,28 % erzielt. Dies liegt erstaunlich dicht an der theoretisch errechneten Mehrrendite im Kapitel „Steuervorteile“. Zu einem ähnlichen Ergebnis kommt extraETF beim Vergleich der 1-Jahresrenditen von S&P 500, MSCI USA und MSCI World UCITS ETFs im Jahr 2020: Hier wurden Mehrrenditen von 0,24 %, 0,31 % bzw. 0,12 % festgestellt.

Abbildung 5: Überwiegen für dich die Vorteile von Swap-ETFs die Risiken? Lass es uns in den Kommentaren wissen!

Vor-/Nachteile von Swap-ETFs

In der nachfolgenden Tabelle sind die zentralen Vor- und Nachteile der synthetischen Replikationsmethodik aufgezeigt. Der Auftrag eines ETFs ist es, die Entwicklung des zugrundeliegenden Index möglichst genau nachzubilden. Die Grundvoraussetzungen sind bei Swap-ETFs am besten, da der Anbieter die genaue Indexperformance vom Kontrahenten zugesichert bekommt. Allerdings ist das Konstrukt eines synthetischen ETFs deutlich komplexer und damit schwieriger nachzuvollziehen als bei physischer Replikation. Die Unsicherheiten über das genaue Funktionsprinzip zusammen mit dem bösen Wort „Kontrahentenrisiko“ sorgen wohl für eine geringe Nachfrage nach Swap-ETFs bei Privatinvestoren und bewirken damit einhergehend ein vermindertes Angebot seitens der Anbieter.

| Vorteile | Nachteile |

| Ø Nischenmärkte & komplexe Indices abbildbar

Ø geringere Transaktionskosten für ETF-Anbieter Ø je nach Index niedrigere TER als physisch replizierende ETFs Ø geringe Tracking Difference (Swap-Partner garantiert Rendite vom Vergleichsindex) Ø Einige Indices wie der MSCI World und S&P 500 zahlen bei Swap-ETFs keine US-Quellensteuer (15 % effektive Steuerersparnis bei Dividenden von US-Unternehmen) |

Ø maximal 10 % Verlustgefahr bei Insolvenz vom Swap-Partner (Kontrahentenrisiko)

Ø komplexes Konstrukt, für Anfänger schwerer zu verstehen Ø geringere Nachfrage durch Privatinvestoren, daher weniger Angebot |

Fazit

Die „unkalkulierbaren“ Gefahren bei Swap-ETFs durch das Kontrahentenrisiko stellen sich bei näherer Betrachtung als viel weniger gravierend heraus, als es auf den ersten Blick erscheinen mag. In den seltensten Fällen werden die Risiken bei synthetischen ETFs wirklich den gesetzlichen Höchstwert von 10 % erreichen. Die Vorteile durch z.B. eine geringe Tracking Difference schlagen sich vor allem bei US-amerikanischen Indices nieder, wo hauptsächlich die Befreiung der Dividenden von der Quellensteuer den Unterschied erklären.

Zusammenfassend lässt sich festhalten, dass Swap-ETFs wohl deutlich besser als ihr allgemeiner Ruf sind. Sie haben vor allem ein Image- und Verständnis-Problem, aber wir hoffen mit diesem Artikel konnten wir ein bisschen Licht ins Dunkel bringen.

Da Swap-ETFs nur bei kleinen, illiquiden Nischenmärkten sowie bei bestimmten US-Indices wirkliche Vorteile bieten, werden sie wohl auch in Zukunft eher ein Nischenprodukt bleiben. Bei kleinen oder sehr liquiden Märkten wie dem DAX oder dem MSCI World wird es wohl immer starke Konkurrenz von physischen ETFs geben. Was du für dich aber mitnehmen kannst: Wenn du bei der ETF-Suche deinen für dich perfekten ETF gefunden hast und dann feststellst dieser hat eine synthetische Replikationsmethode, dann musst du vielleicht weniger Scheu haben als bisher gedacht. Wenn du wissen willst wie wir unser Portfolio in 5 einfachen Schritten aufgebaut haben, dann schau dir unbedingt unsere „5 Schritte zum passiven Investor“ an.

Der Autor

Dr. Kevin Herrmann kennt sich aus mit Zahlen, Daten und Fakten: Als studierter Biochemiker liegt es in seiner DNA, Meinungen kritisch zu hinterfragen und Prozesse zu optimieren. Nachdem er seinen eigenen Vermögensaufbau anhand wissenschaftlichen Erkenntnissen automatisiert hat, verhalf er bereits zahlreichen Privatpersonen zu einem maßgefertigten Vermögensaufbau mit ETFs.

Du willst einen ETF-Sparplan für einen Swap-ETF eröffnen? Dann findest du hier eine Liste mit Anbietern: